Los mercados de Estados Unidos terminaron 2017 con una nota muy optimista ante resultados mucho más altos de lo previsto. Los activos de riesgo, el precio de las acciones y el alto rendimiento llegaron a nuevos niveles máximos de mercado sobre una base casi diaria en los meses finales de 2017. Con sólo breves y pequeños retrocesos, el índice de Standard &  Poor's (S&P) 500 aumentó 21,83% en los 12 meses de 2017, con el mayor incremento en la segunda mitad del año. A medida que los mercados de valores aumentaron, les siguieron otras clases de activos de riesgo, incluyendo los de alto rendimiento. El índice de bonos corporativos de alto rendimiento de Bloomberg Barclays US llegó al 7.50% para el año. Este rendimiento fue impulsado principalmente por los bonos de calificación más baja, tales como los clasificados CAA que alcanzaron un promedio del 10,38% para el período.

Poor's (S&P) 500 aumentó 21,83% en los 12 meses de 2017, con el mayor incremento en la segunda mitad del año. A medida que los mercados de valores aumentaron, les siguieron otras clases de activos de riesgo, incluyendo los de alto rendimiento. El índice de bonos corporativos de alto rendimiento de Bloomberg Barclays US llegó al 7.50% para el año. Este rendimiento fue impulsado principalmente por los bonos de calificación más baja, tales como los clasificados CAA que alcanzaron un promedio del 10,38% para el período.

La deuda de alto rendimiento siempre ha sido un híbrido, rastreando los movimientos de recursos propios (equity) y tasa de interés. El índice de Bloomberg Barclays, analizado en sus Research Notes, señala que desde 1984 los bonos de alto rendimiento tienen una correlación mensual más cercana al índice S&P 500, +0,58, que los bonos del gobierno, +0.08. La valoración de los bonos de alto rendimiento está impulsada fundamentalmente por el desempeño fundamental de la empresa emisora de la deuda, la estructura del instrumento y la dirección de los tipos de interés. Esta correlación histórica puede ser probada en el futuro a medida que la propagación del rendimiento entre la deuda de alto rendimiento y la tasa libre de riesgo del Tesoro se haya comprimido a un nivel que puede no ofrecer un buen amortiguador contra las tasas de interés crecientes.

Los mercados financieros superaron muchas incertidumbres, incluyendo las ambiguas expectativas del primer año de la administración de Trump, el intento fallido (hasta ahora) de revocar la ACA/Obamacare, el recorte de impuestos federales a última hora prácticamente a las carreras y loa aumentos adicionales de las tasas de la Fed. No obstante todas estas inquietudes, alimentadas por una prensa negativa y politizada, las ganancias corporativas aumentaron más de lo esperado y los mercados respondieron positivamente. Incluso con los logros alcanzados no es aventurado reconocer que en estos momentos los mercados de valores parecen estar más cerca de una situación de equilibrio versus los análisis pesimistas de que están sobrevaluados. Esto motiva a los inversionistas a inclinarse positivamente a una mayor participación en los mercados en 2018.

Sin embargo, este panorama se ensombreció en febrero cuando Wall Street se desplomó un 4,6%, la mayor caída porcentual de la NYSE desde 2011, aunque muy por debajo de lo ocurrido en 2008 o en otras caídas anteriores que abrieron las puertas a períodos de recesión. Tres motivos claves la produjeron. Sobre todo, la lógica de que un rápido ascenso debe concluir en una fuerte corrección. Además, estaban surgiendo temores de una posible espiral inflacionaria y se estaba produciendo una notable inquietud por la política aislacionista provocada por las restricciones al libre comercio que últimamente está proclamando el Presidente Trump, todo lo cual está dando lugar a una relativa pérdida de la confianza en la salud de los mercados.

Esta incipiente desconfianza se ha agudizado con la dimisión del consejero Cohn, la cual no fue una buena noticia, ni para los mercados ni para el sentido común que debe estar consciente de que nunca hay ganadores en una guerra comercial, como la que pueden desatar los aranceles que el Presidente Trump quiere imponer al acero y al aluminio, entre otros anunciados anteriormente. Pocas horas después de la renuncia de Cohn, los futuros del S&P 500 cayeron más de un 1% y las acciones de los bancos y de Goldman Sach cayeron un 2%.

Por otra parte, estás medidas están cediendo a la presión que sobre el Ejecutivo están ejerciendo las noticias del enorme déficit comercial registrado a principios de este año, lo cual es una herencia de las políticas de derroche de las administraciones anteriores. El déficit comercial con China, un dato políticamente sensible, se incrementó un 16,7% a 36.000 millones de dólares, el mayor nivel desde septiembre del 2015. La brecha con Canadá escaló un 65%, a un máximo de 3.600 millones de dólares, el mayor en los últimos tres años. Estos enormes déficits han sido una constante en lo que va de siglo, con el beneplácito de administraciones anteriores, pero es inquietante para los mercados que persistan en el segundo año de la actual administración a tan elevado nivel.

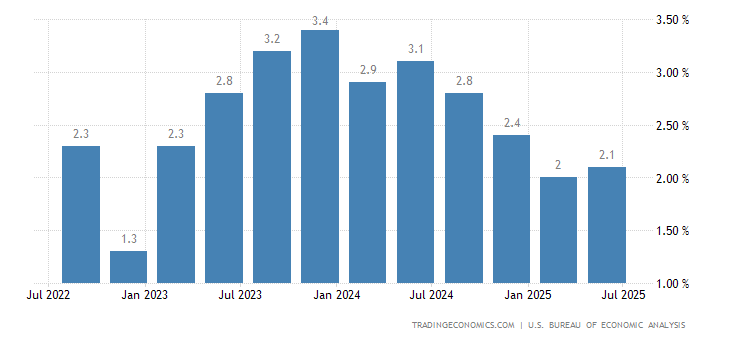

La estrategia económica del Presidente Trump puede fracasaar, aunque tiene cierta justificación porque su lema de “Estados Unidos primero” es parte de un intento por impulsar el crecimiento económico anualizado del 2,5% al 3% en base sostenible y por llegar a un estado que los economistas reconocen como "pleno empleo" cuando el nivel de desempleo baja del 4%.

En enero, el Gobierno redujo los impuestos a las compañías y a la mayoría de los contribuyentes al impuesto sobre la renta. Pero en vista de que la economía ya se encuentra en una situación de empleo pleno, el aumento de la demanda, exacerbado por las exenciones tributarias de 1,5 billones de dólares, probablemente producirá un alza de las importaciones, lo que impactará más en el déficit comercial y puede provocar un grado mayor de inflación.

En otras palabras, estamos en un momento crucial que determinará en las próximas semanas si la política económica del Presidente Trump ha de hacer que "América sea grande de nuevo" o que desemboque en una devaluación de la moneda y una nueva estanflación como la que no experimentábamos desde fines de los años 70, bajo la administración de Carter.

Comments powered by CComment