| Si se aplican en Estados Unidos nuevos impuestos a la propiedad y a las ganancias de capital no realizadas al nivel que han sido concebidas, millones de estadounidenses recibirían una cuenta adicional de impuestos, la cual sería impagable para los propietarios de menores ingresos y muy onerosa para el resto de la clase media. En otras palabras, enfrentarían una deuda que estarían obligados a pagar con un dinero que no tienen o perder sus propiedades. |

La tendencia de un poderoso sector del Partido Demócrata que se identifica como "Progresista" (un eufemismo para encubrir su filiación socialista/marxista), la cual suele imponerse al más amplio pero más débil sector "moderado", se ha caracterizado por enormes gastos en proyectos federales, en considerables aumentos en el presupuesto nacional y en la deuda pública y, en consecuencia, por altas y crecientes tasas impositivas. Esta tendencia puede perjudicar gravemente a los propietarios de bienes raíces, sobre todo a los que son propietarios de la casa o el condominio donde  viven.

viven.

El plan fiscal propuesto por Biden/Yellen en el proyecto de ley de presupuesto, desencadena una situación que puede ser insostenible para la clase media: Si posee algo que ha adquirido más valor con el tiempo, incluida la casa donde vive, Jenny Yellen cree que debería pagar impuestos por el aumento del valor de su propiedad. Lo afirmó nuevamente esta semana en Capitol Hill, cuando propuso gravar las ganancias no realizadas (Unrealized capital gains) de los activos heredados y también de los bienes raíces. Para quienes no son expertos en temas económicos, las "ganancias no realizadas" son las que figuran solamente en el papel y no representan un ingreso adicional para el propietario de algo que NO ha vendido. Igualmente para el que ha heredado activos que habían aumentado de valor durante los últimos años. Por tanto, ¿qué significa eso? Sencillamente que millones de estadounidenses recibirían una cuenta adicional de impuestos, la cual sería impagable para los propietarios de menores ingresos y muy onerosa para el resto de la clase media. En otras palabras, enfrentarían una deuda que estarían obligados a pagar con un dinero que no tienen o perder sus propiedades.

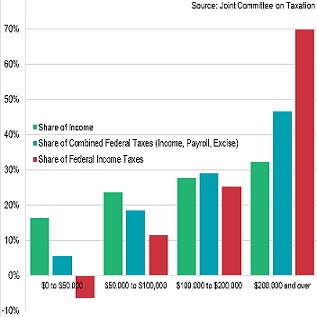

Yellen justificó el impuesto sobre los ingresos inmobiliarios de valor apreciado porque, “… una parte muy grande de los ingresos de las personas adineradas simplemente nunca se grava. Las personas conservan estos activos durante su vida y esos ingresos nunca se gravan. Y sabemos que algunas de las personas más ricas del país pagan impuestos muy bajos en general porque la mayor parte de sus ingresos toma la forma de ganancias de capital no realizadas”. Esta declaración es engañosa para los incautos porque las "ganancias de capital no realizadas" NO son "ingresos" sino un dinero potencial en una cuenta que no se materializa hasta que se vende la propiedad, que sería entonces cuando habría que gravar las ganancias.

En realidad, este parece ser un juego de la Administración Biden para reducir considerablemente, si no eliminar, la propiedad privada. Es difícil concebir que tanto el Presidente como sus asesores estén ajenos a las graves consecuencias de semejantes medidas. Esta es la misión de Yellen, que ya fracasó miserablemente como Presidenta de la Reserva Federal, y ahora asume esta responsabilidad para llevar a la quiebra y a la pérdida de sus propiedades a toda la clase media porque basta algunos simples cálculos de aritmética para entender que esta farsa impositiva revela la mayor estafa que un gobierno puede hacer a sus ciudadanos sin tener que recurrir al extremo de confiscación directa. Veamos:

Supongamos que compró una casa en 2001 por $200,000. En 2021, esa casa tiene un valor de mercado de $700,000. Yellen quiere cobrarle impuestos por los $500,000 en valor apreciado. La Secretaria del Tesoro no ha especificado todavía una tasa impositiva. Sin embargo, si aplicamos la tasa impositiva sobre las ganancias de capital del 43% que quiere fijar Biden, lo cual es razonable suponer que sería también la tasa impositiva para las ganancias no realizadas, ¡el propietario debería súbitamente al fisco la friolera de $215,000!

Una mirada adicional a este problema revela que la nueva ley se convertiría en una carga financiera año tras año. En el mercado actual, la tasa de apreciación se limita a un porcentaje máximo que puede oscilar entre el 3% y el 12% según la localidad donde se aplique. Luego supongamos una localidad que tenga una modesta tasa de aumento del 5%. Usando este ejemplo, la tasa aplicada a 2022 de $700,000 por la cual deberá pagar $215,000 por ganancias de capital no realizadas, subiría un 5% en 2023 a $735,000. Estos $35,000 de ganancias de capital no realizadas adicionales le obligarían a declarar (a razón del 43% establecido) un impuesto adicional al IRS de $15,050 en abril de 2024.

Aun cuando la resistencia del Partido Republicano y de algunos Demócratas moderados lograran en el House Ways and Means Committee que la ley se limitara a un máximo del 28% para quienes tienen ingresos de menos de $400,000 anuales, en los dos ejemplos anteriores el dueño de esa propiedad ahora valorada en $700,000 recibiría súbitamente una cuenta impositiva de $140,000 en 2023 y un impuesto adicional que debería pagar al IRS en 2024 de $9,800. Suficiente para que muchos de la clase media perdieran sus propiedades.

Además, el impuesto sobre las ganancias no realizadas no solo afectaría a los propietarios de viviendas, sino también al mercado de valores. ¿Acaso alguna de sus acciones realmente aumentaría de valor en estas circunstancias o, si aumentaran, las ganancias que cree haber obtenido acaso no serían instantáneamente gravadas onerosamente por esta nueva ley?

No en balde están enfrascados en una festinada e irresponsable danza de trillones que el gobierno "regala" a sus ciudadanos. Al final pagaremos todos por estas “larguezas”. Sobre todo la clase media de pequeños y medianos propietarios o de pequeños inversionistas que dependen de sus acciones para suplementar sus ingresos. A los multimillonarios les sobra capital para afrontar estas cargas impositivas y muchos, simplemente, se irán a otras partes donde encuentren una carga impositiva más razonable.

Comments powered by CComment